罗永浩投身直播行业赚钱还债,让很多人想到了贾跃亭。背负着数十亿美元的巨额债务,贾跃亭赴美已经近三年,“下周回国”更是遥遥无期。

去年的一次公开表态中,贾跃亭说很多朋友包括债权人都担心他会自杀,但他觉得,“活着是一种责任,活着就有百万种可能,就能还债、就能回国、就能把FF做成、就能实现梦想。”

“还债、回国、把FF做成”,这三者更准确的顺序应该是FF做成——还债——回国。贾跃亭也深知,FF是他偿还债务的最后希望,但FF的现状却不容乐观。

为了解决FF的资金困境,去年10月14日,贾跃亭正式向美国法院申请个人破产重组,这是他孤注一掷的赌博,赌的是FF在摆脱他个人债务纠纷的困扰后,能够获得融资输血继续生存下去。

按照其当时的计划,在2019年11月底邀请债权人到FF总部开会之后,重组方案应该于12月中下旬就进入投票环节。但事情的进展并未如其所愿,包括部分债权人的反对以及对重组方案条款的反复磋商,都打乱了贾跃亭的计划。

在推迟了3个多月后,美国时间3月30日,贾跃亭的破产重组方案终于进入到债权人投票流程。至此,贾跃亭的个人破产重组方案重新回到了正轨,其距离破产重组只剩最后一步。

但是,个人破产重组并非贾跃亭的终点,因为即便破产成功,他接下来的路也仍荆棘载途。自贾跃亭赴美之后,其在美国的财务状况以及FF的运营情况究竟如何,一直都是个迷。他到底还有多少债务和资产?FF能不能成功?21Tech在获取贾跃亭数百页的破产重组声明后,从中找到了一些答案。

38.2亿美元的个人债务

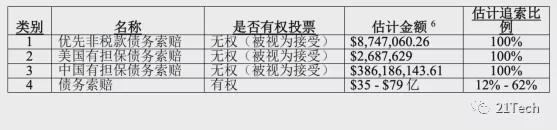

贾跃亭的债务主要来自于其为乐视系公司提供的个人担保。根据重组方案,针对贾跃亭的索赔大致可以分为四类:

一是针对贾跃亭的无担保直接索赔;

二是针对贾跃亭通过其境内资产作担保的直接索赔;

三是基于贾跃亭对其他实体无担保贷款所作担保的索赔;

四是基于贾跃亭对其他实体有担保(通过该等实体中国境内资产作担保)贷款所作担保的索赔。

目前,贾跃亭已收到的索赔金额约90亿美元,其中包括超3.86亿美元的中国有担保索赔和86亿美元的债务索赔。需要指出的是,这些收到的索赔并不一定全部计入,贾跃亭还保留了对这些索赔额提出异议或者寻求估算的权利。

贾跃亭认为,在对其提交的索赔证据中,有大约33亿美元为重复、无效或夸大索赔。而在其提交的明细表中显示,美国有担保索赔和中国有担保索赔金额约为12.1亿美元,债务索赔金额约为26.1亿美元,合计38.2亿美元。

在已提交的索赔证据中,除中国有担保索赔和债务索赔以外,还包括贾跃亭从Pacific Technology获得的约268万美元有担保贷款,这在重组方案中被视为美国有担保索赔。此外,贾跃亭妻子甘薇还提起了金额约5.71亿美元的索赔,其中包括约870万美元的家庭抚养债务。

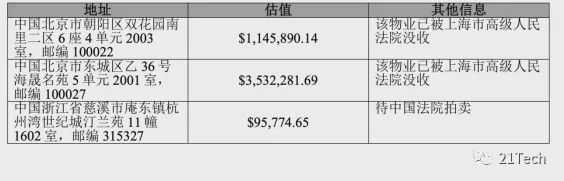

重组方案中指出,贾跃亭目前已偿还了30多亿美元的债务,另外乐视集团和贾跃亭在中国已冻结但尚未处置的资产价值约10亿美元。其中,贾跃亭的个人资产具体包括约4.36万美元的各家银行存款,价值约477.3万美元的不动产,以及约2.2亿美元的各家实体的股权等。

此外,贾跃亭对易到的索赔也被计入到其中国资产的一部分。贾跃亭认为温晓东控制的各家实体违反了其义务,给贾跃亭造成了数亿美元的损害。因此,破产方案计划将贾跃亭拥有的与易到有关的一切权益、索赔和诉因都转让给信托。

根据上述信息估算,扣除其在中国的已冻结资产后,贾跃亭剩下的负债约为28亿美元。这仍然是一个天文数字,尤其是对目前的贾跃亭来说。

FF股权缩水

工资和租金是主要收入来源

现在,贾跃亭最值钱的资产就是其持有的FF股权。

据悉,贾跃亭通过West Coast公司持有FF约33%股权,同时,贾跃亭还对FF控股公司30.8%的股权享有优先分配权,以及有权指示FF 10%股权的转让。

但需要指出的是,股权的价值是由公司的价值来决定,2018年底,FF的估值为25亿美元,贾跃亭持有的股权价值就约为8亿美元,但到了2019年5月,BEAR估定的FF股权公允市价约为19亿美元。其持有的股权价值就变为约6亿美元,所以贾跃亭持有的股权值多少钱,现在已经很难说。

关于房产,贾跃亭在2014年和2015年期间,通过其拥有的Ocean View购买了位于加利福尼亚州派洛斯福德庄园玛格丽特大道7、11、15、19和91号的不动产(统称“玛格丽特物业”)。

玛格丽特大道7号,图:雪球

玛格丽特大道91号,图:雪球

破产方案指出,2017年12月,由于FF深陷流动资金困局,贾跃亭出售了Ocean View的权益,并不再持有玛格丽特物业或Ocean View的任何所有权或实益权益。不过,该出售受制于一项售后回租安排,使得贾跃亭能够继续居住其中一所玛格丽特物业,并转租若干物业以获得流动资金。

根据日期为2017年11月30日的租赁协议,Ocean View以前四年期间约210万美元的不可退固定金额将玛格丽特物业租予贾跃亭,该租金已经由物业买方作为出售对价的一部分进行支付。而自第五年(2022)年开始,贾跃亭将需要支付52.5万美元的年租金,且该租金将逐年上涨3%。

2019年1月1日,根据一份住宅租赁协议及其附录,贾跃亭以每月4.38万美元的租金,将玛格丽特物业(玛格丽特大道91号物业除外)转租给Warm Time,转租期限为2019年1月1日至2023年12月31日。

另外有意思的是,Warm Time从贾跃亭处租来玛格丽特物业后,转而又在全方位服务的基础上,包括酒店服务(即餐饮、客房、保险和公用事业),向FF出租了其中两处玛格丽特物业。

截至2019年6月30日,Ocean View的不动产价值约为2790万美元,应收贷款为2730万美元,负债总额为5160万美元。其中,FF欠Ocean View的金额约为440万美元,贾跃亭欠Ocean View的金额约为310万美元。

玛格丽特大道7号,图:雪球

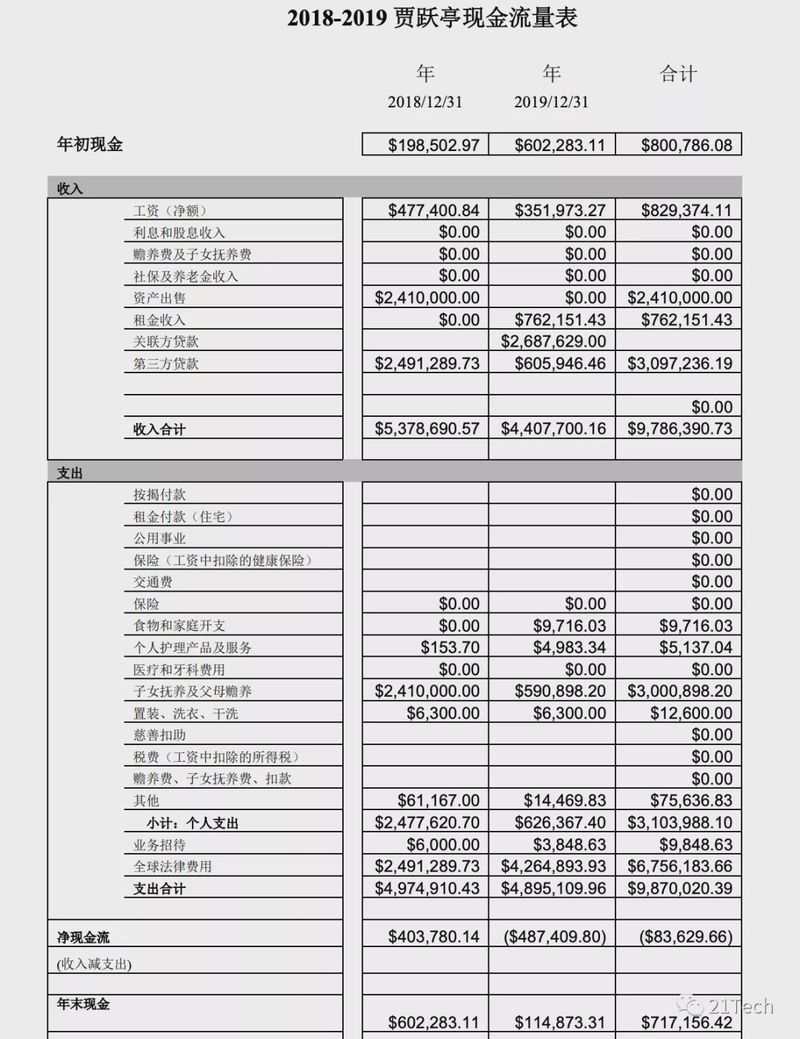

根据贾跃亭提交的2018-2019年现金流量表,其两年的收入合计978万美元,其中工资收入约83万美元,资产出售收入为241万美元,租金收入为76万美元,第三方贷款为309万美元。两年的总支出为987万元,其中包括子女抚养及父母赡养费用300万美元,全球法律费用675万美元。

截至2019年底,贾跃亭拥有的现金约为11.48万美元。根据其对2020年的现金流预测,其常规性的收入主要为工资收入37万美元,租金收入30万美元,个人最主要的支出仍然是子女抚养及父母赡养费用,约为46万美元。

妻子甘薇的“和解”

贾跃亭和妻子甘薇育有三名子女,包括两个五岁的双胞胎女儿和一个三岁的儿子。2019年10月11日,甘薇曾在成都市锦江区人民法院向贾跃亭提起离婚诉讼,但该法院未受理。同年11月15日,甘薇又在北京朝阳区人民法院对贾跃亭提起离婚诉讼,得到了法院受理。

甘薇在离婚诉讼中提出了四个要求:一是对三名未成年子女,每月每名子女支付12.5万元(约1.7万美元)的子女抚养费,直至子女年满18岁;二是划分甘薇和贾跃亭的夫妻共同财产;三是贾跃亭承担婚姻续存期间其个人投资、生产和经营活动导致的一切债务;四是目前在甘薇名下位于北京朝阳区的财产,由甘薇作为个人财产保留。

2020年1月13日,甘薇提交了针对贾跃亭金额约为5.7亿美元的索赔证据,并称其中有874万美元为《破产法》条款下的家庭支撑义务。

3月4日,贾跃亭债务处理小组表示,经过贾跃亭、甘薇和债委会的三方协商,甘薇放弃了优先分割夫妻共同财产的权利,将会在债权人信托成立后与全体债权人平等受偿,而且权利主张仅占信托总额的13%左右。

根据重组声明,基于贾跃亭、甘薇和债委会达成的和解协议,甘薇将向信托支付两笔现金,一笔为10万美元,于方案生效日支付,另一笔为25万美元,不迟于生效日后90天支付。作为该等现金对价的交换,甘薇在支付第一笔款项后,将被视为对贾跃亭有一项金额为2.5亿美元的获准债务索赔,并获得从中国债务人名单划出并解除中国限制的好处。

而在甘薇支付第二笔款项后,所有获准的债务索赔人将被视为解除甘薇的一切个人责任索赔。此外,甘薇还同意放弃针对贾跃亭或信托的所有其他索赔,但中国离婚诉讼引起的任何子女抚养索赔除外。

这其实也是甘薇目前的最优解,因为现在贾跃亭确实没有什么资产可以进行分割。即便甘薇分得一些FF股权,若FF失败,这些股权也是一文不值。不如现在这样,孩子的抚养费贾跃亭会继续承担,她的个人债务也被解除,同时若FF成功,她也能继续从中获益。

负债累累的FF

2014年5月,FF在美国加利福尼亚州注册营业。2014年6月至2017年11月期间,贾跃亭向FF实缴资本约6.13亿美元,并为FF另外3.24亿美元的融资作了担保。

截至目前,FF总共获得约17亿美元的融资,其中包括上述9亿美元的初始融资,以及来自时颖的8亿美元。但对于一家造车公司而言,这些钱远远不够,而且FF的汽车还没有开始生产售卖,公司也没有稳定的收入来源。

截至2019年7月31日,FF累计亏损21.5亿美元,流动负债金额为7.343亿美元,关联方贷款人和第三方贷款人未偿还应付票据为4.021亿美元。

过去一年,FF基本是靠借款度日。而现在,一些票据已经违约,FF正在与这些贷款人协商展期或者债转股。比如FF按照与美国银行协会签订的票据购买协议向若干购买人发行的大约4500万美元的有担保票据,已于2019年10月31日到期。随后,FF将到期日延长到2020年5月31日,眼看这笔票据又要到期,FF如何偿还,仍然是个问题。

除此之外,FF在2019年初从时颖公司获得一笔1000万美元的贷款,当时规定,若FF在2019年6月30之前偿还,年利率为10%,之后偿还的话利率将增至15%。现在,这笔贷款已经处于违约状态。

过去两年,FF还通过质押其美国境内资产来担保FF尚未偿还的一些借据。包括FF实控公司的有形资产和无形资产已基本都作为抵押品进行了质押。如2019年4月29日,FF为设立了法拉第供应商信托,为高达1.5亿美元的逾期应付账款提供担保。而该信托均是通过FF基本所有有形和无形资产的第三优先付款的优先留置权为担保。

一边是没有收入,另一边是维持公司运营需要大量资金。

截至2019年9月27日,FF总共有员工432人,其中研发人员299人,总务管理人员99人,销售和营销人员34人。

2019年前七个月,FF产生了大约8080万美元的经营费用,其中大约1790万美元约为研发费用,大约6000万美元为总务和管理费用,大约280万美元为销售和营销费用。除经营费用外,FF产生了2670万美元的利息费用,

这意味着,即便是在如此窘迫的情况下,FF在2019年的总支出仍高达1亿美元。据FF估计,未来15个月的资本支出约为6.23亿美元,包括汉福德工厂设备的改进和安装、研发、销售和服务网以及充电网的铺开,其中大约5.62亿美元将在2020年产生。

现在,流动资金短缺是FF面临的最大困难,其也在寻求采用股权融资和过桥债务融资相结合的办法,来清偿其现有债务。

据悉,FF正在寻求1.7亿美元的新的有担保过桥债务融资,该项融资也将优先于其现有债务,并将享有债转股方面的优惠。与此同时,FF更期望的是贾跃亭破产重组后能够尽快引入B轮融资,按照原计划,FF应该于2020年3月之前完成8.5亿美元B轮股权融资,但破产计划的推迟,也使其融资计划受阻。

破产只是一个开始

对于贾跃亭而言,破产重组成功,他也只是获得一个喘息的机会,让其能够暂时摆脱债务困扰去专心发展FF。至于贾跃亭能否真的东山再起,未来的考验要远比现在更严峻。

在破产方案的磋商过程中,关于贾跃亭的一些债务诉讼该如何处理,是各方讨论的一个重点。在最新的破产方案中,贾跃亭也作出了让步,不再要求在中国解除针对其个人的索赔,直到债权人从信托中受偿比例达到40%获准索赔分配额,或者其从信托以及其他途径获得的偿付比例达到获准索赔分配额的100%(以先达到为准)。

据21Tech了解,美国境外针对贾跃亭的获准债务索赔的逐步免除,主要包括三个阶段:

第一个阶段是四年的停滞期,在此期间,各债务索赔人不在美国境外向 贾跃亭提起追究其个人责任的新诉讼。对于该停滞,贾跃亭已同意停止计算债权人针对贾跃亭的非美国索赔的相关诉讼时效。

第二阶段,是贾跃亭与债务索赔人协商出一个机制,按照该机制,债务人将把贾跃亭从中国债务人名单中划掉,并解除针对贾跃亭的任何中国限制,以让FF能够顺利进入中国市场。

据悉,这两个阶段均为临时和自愿性质。若破产生效后的四年内,贾跃亭和FF未能实现其战略目标,信托也无法向债务索赔持有人提供分配,那这些索赔人将能够在美国境外提起之前中止的索赔,并寻求重新将贾跃亭列入中国债务人名单。

而第三阶段是,如果债务索赔人想在40%的追索门槛之外,再获得更多的信托分配,就必须撤销全球各地已对贾跃亭和甘薇提起的所有诉讼,并签署贾跃亭或甘薇要求的任何文件,以证明全面解除针对他们的索赔。

所以,破产方案生效之后,贾跃亭回国也有望成真。但这些都不是关键,贾跃亭真正的考验是破产重组后,FF能否完成B轮融资,这才是决定FF未来的关键一步。

破产方案中也提及一些风险,比如FF有限的经营史和财务困境可能会阻碍FF的融资方案,若FF无法获得或者无法及时或者以商业可接受的条款获得融资,其业务和经营活动可能遭受重大不利影响,并且可能影响FF能否继续经营。

此外,即便FF能够获得融资,其业务发展也存在巨大的不确定性。方案指出,即使FF能够获得融资,也不保证能够建立经济高效的汽车生产能力和工艺,获得可靠的组件供应来源,从而达到质量、价格、工程、设计和生产标准,以及FF91和未来车型成功批量上市所需的产量。

除此之外,即使FF实现其电动汽车的量产,仍然面临电动汽车行业的重大进入壁垒,包括安全优质汽车的持续开发和生产,公司声誉,客户基础,营销渠道,价格政策,管理人员和人才,增值服务以及技术进步。若FF未解决任何或所有该等风险和进入壁垒,则其业务和经营业绩,以及信托权益的价值,可能受到重大不利影响。

从贾跃亭赴美选择躲避国内债务时起,他就已经走上了一条不归路。能否东山再起,FF是他最后的筹码。这次破产重组,若成功,FF还有一线生机,若不成功,贾跃亭的故事可能就真的要收尾了。

你说,贾跃亭与东山再起的距离——

还是……